एक रीयल-टाइम डेटा प्लेटफ़ॉर्म के साथ वित्तीय धोखाधड़ी से लड़ना , वित्तीय धोखाधड़ी में नवीनतम रुझानों पर प्रकाश डालने वाला एक आवश्यक श्वेत पत्र, कैसे कंपनियां प्रभावी ढंग से वापस लड़ सकती हैं, और रेडिस व्यवसायों को इन लक्ष्यों को प्राप्त करने में कैसे मदद कर रहा है। नीचे मुफ्त में डाउनलोड करें।

धोखाधड़ी की महामारी वास्तविक है और वित्तीय संस्थान साइबर अपराधियों के चल रहे हमले और बदलती रणनीति के साथ संघर्ष कर रहे हैं। जैसे-जैसे वैश्विक वित्तीय सेवाओं का परिदृश्य विकसित हो रहा है, धोखेबाज डिजिटल बैंकिंग परिवर्तनों के साथ आगे बढ़ रहे हैं, ग्राहकों की पहचान चुराने या नकली बनाने और धोखाधड़ी करने के लिए नए तरीके खोज रहे हैं।

महामारी के बाद से, लगभग 35% खुदरा बैंकिंग ग्राहकों ने ऑनलाइन बैंकिंग (डेलोइट, 2020) के अपने उपयोग में वृद्धि की है, जिससे इसे अपनाने में एक बड़ी छलांग लगाई गई है। इससे भी बड़ी बात यह है कि 2026 तक दुनिया की लगभग 53% आबादी के डिजिटल बैंकिंग का उपयोग करने की उम्मीद है (जुनिपर ग्रीन, 2021)।

जैसे-जैसे उपभोक्ता डिजिटल बैंकिंग की ओर बढ़ते जा रहे हैं, ऑनलाइन धोखाधड़ी में वृद्धि हुई है और स्थिति और खराब होती जा रही है। हाल के सर्वेक्षणों से पता चलता है कि 47% व्यवसायों ने पिछले कुछ वर्षों में धोखाधड़ी का अनुभव किया है (पीडब्ल्यूसी, 2020), जिससे उन्हें अनुमानित 42 अरब डॉलर की लूट हुई है।

बैंक और भुगतान संसाधक धोखाधड़ी के घटित होने से पहले उसका पता लगाने के लिए कड़ी मेहनत कर रहे हैं, लेकिन अपराधियों की उभरती हुई रणनीति के साथ संघर्ष कर रहे हैं। इसका कारण यह है कि वे स्थिर ज्ञान-आधारित पहचान सत्यापन, नियम-आधारित प्रणालियों पर निरंतर निर्भरता रखते हैं, इसके अलावा धीमी, मौन प्रणाली जो अन्य चैनलों से जुड़े बिना एक चैनल के माध्यम से धोखाधड़ी को सक्षम बनाती है।

नियम-मात्र प्रणालियाँ प्रभावी रूप से सरल, गैर-परिवर्तनशील, ज्ञात प्रतिमानों का पता लगाती हैं जैसे कि काली सूची या उपयोगकर्ता खरीद प्रोफ़ाइल इतिहास को मान्य करना। हालांकि, वे सामान्य व्यवहार से जोखिम को अलग करने के लिए संघर्ष करते हैं।

पहचान की चोरी, खाता अधिग्रहण, और विरासत प्रणालियों की कठोरता उन्हें वास्तविक दुनिया के परिदृश्यों को विकसित करने में असमर्थ बनाती है। बैंकों और वित्तीय सेवा संस्थानों को डिजिटल पहचान का लाभ उठाने और एक बहुपरत दृष्टिकोण के लिए संक्रमण की आवश्यकता है जो एआई / एमएल लेनदेन जोखिम स्कोरिंग, सांख्यिकीय विश्लेषण और विसंगति का पता लगाने जैसे पूरक तंत्रों को जोड़कर नियम-आधारित धोखाधड़ी का पता लगाने वाली प्रणाली को बढ़ाएगा।

मशीन लर्निंग (एमएल) एल्गोरिदम और आर्टिफिशियल इंटेलिजेंस (एआई) प्रेडिक्टिव मॉडल विकसित हो सकते हैं और सीख सकते हैं क्योंकि वे ऐतिहासिक और वास्तविक समय की लेनदेन संबंधी जानकारी के आधार पर धोखाधड़ी का विश्लेषण और पता लगाते हैं। हालांकि, डेटा पाइपलाइनों के आकार और जटिलता के कारण, एआई/एमएल का सफल कार्यान्वयन न केवल सटीक मॉडल पर बल्कि आसपास के डेटा इंफ्रास्ट्रक्चर के प्रदर्शन और लचीलेपन पर भी निर्भर करता है।

लेन-देन धोखाधड़ी

ऑनलाइन बैंकिंग में तेजी से बदलाव के कारण सभी प्रकार के ऑनलाइन धोखाधड़ी में वृद्धि हुई है। हाल के अध्ययन स्थिति की गंभीरता को रेखांकित करते हैं, यह उजागर करते हुए कि 2021 में अमेरिकी बैंकों की धोखाधड़ी की लागत का 33% ऑनलाइन बैंकिंग से आया - 2020 से 26% की वृद्धि (एबीए बैंकिंग जर्नल, 2022)।

और 2021 की पहली तिमाही के दौरान, ऑनलाइन बैंकिंग ने सभी बैंकिंग लेनदेन का 96% हिस्सा बनाया, जिसमें 93% धोखाधड़ी के प्रयास (सुरक्षा, 2021) शामिल थे।

कई वित्तीय सेवा संगठन धोखाधड़ी से निपटने और डेटा सुरक्षा को मजबूत करने के लिए एमएल और एआई तकनीक की ओर रुख कर रहे हैं। एआई/एमएल मॉडल परिष्कृत गणितीय और सांख्यिकीय एल्गोरिदम का उपयोग करते हैं ताकि जोखिमों की पहचान करने के लिए पैटर्न और व्युत्पन्न अनुमानों का फायदा उठाया जा सके और एक विशिष्ट परिणाम होने की सापेक्ष संभावना के रैंक क्रम और स्कोर को जल्दी से निर्धारित किया जा सके। इन एल्गोरिदम का उपयोग लेन-देन के अलग-अलग घटकों का विश्लेषण करने और इस संभावना को निर्धारित करने के लिए किया जाता है कि यह अनधिकृत, धोखाधड़ी है, या चोरी हुए क्रेडिट कार्ड से आ रहा है।

एआई/एमएल मॉडल एल्गोरिदम प्रत्येक पुनरावृत्ति के साथ पूर्व लेनदेन से प्राप्त अनुमानों को संग्रहीत करके सीख सकते हैं, जो समय के साथ, जोखिम मूल्यांकन और स्कोरिंग की सटीकता में सुधार करता है। वे नए धोखाधड़ी परिदृश्यों को संभालने के लिए बदलते बायोमेट्रिक व्यवहार और लेन-देन के पैटर्न को अपना सकते हैं।

एआई/एमएल का उपयोग करते हुए, वित्तीय संस्थान लेनदेन की भविष्यवाणी करने, क्रेडिट स्कोर को समायोजित करने और अति-दक्षता के साथ धोखाधड़ी का पता लगाने के लिए एक स्वचालित लेनदेन स्कोरिंग प्रणाली का लाभ उठा सकते हैं। रीयल-टाइम लेनदेन स्कोरिंग एल्गोरिदम लेन-देन विवरण, उपयोगकर्ता प्रोफाइल, व्यवहार बायोमेट्रिक्स, भौगोलिक स्थान, आईपी/डिवाइस मेटाडेटा, उपयोगकर्ता की वित्तीय जानकारी, आदि पर विचार करता है।

हालांकि, एआई/एमएल मॉडल की प्रभावशीलता उस गति पर निर्भर करती है जिस पर वे लेनदेन डेटा तक पहुंच सकते हैं। मशीन-लर्निंग एल्गोरिदम ऑफ़लाइन और ऑनलाइन फीचर स्टोर से प्राप्त डेटा के संयोजन से भविष्यवाणियां करते हैं - ये दोनों डेटा पाइपलाइन आर्किटेक्चर में महत्वपूर्ण भूमिका निभाते हैं।

धोखाधड़ी का पता लगाने वाली प्रणालियों के लिए ऑफ़लाइन फीचर स्टोर में ऐतिहासिक डेटा होता है, उदाहरण के लिए, प्रत्येक उपयोगकर्ता अपने बैंक खाते से कैसे इंटरैक्ट करता है। उपयोगकर्ता द्वारा प्रत्येक लेन-देन को सैकड़ों अलग-अलग विशेषताओं में विभाजित किया जाएगा ताकि एक व्यक्तिगत लॉग बनाया जा सके कि वह व्यक्ति आमतौर पर कैसे व्यवहार करता है। इस लॉग में आवश्यक डेटा शामिल है, जैसे समान लेनदेन की आवृत्ति, अनुरोधित राशि और स्थान का आईपी पता।

पैटर्न की पहचान की जाएगी और प्रत्येक उपयोगकर्ता अपने खाते के साथ कैसे इंटरैक्ट करता है, यह दर्शाने के लिए एक डिजिटल प्रोफ़ाइल बनाई जाएगी। लेकिन यह स्थिर डेटा है और इसे समय-समय पर अपडेट किया जाता है, जिससे मशीन-लर्निंग मॉडल के लिए वास्तविक समय में होने वाले लेनदेन पर धोखाधड़ी की भविष्यवाणी करना अपर्याप्त हो जाता है।

यहीं से ऑनलाइन फीचर स्टोर चलन में आते हैं। जैसे ही कोई उपयोगकर्ता लेन-देन करता है, ऑनलाइन फीचर स्टोर विभिन्न स्ट्रीमिंग स्रोतों से रीयल-टाइम डेटा एकत्र करेगा और ऐतिहासिक डेटा के साथ तुलना करेगा।

मशीन-लर्निंग एल्गोरिदम इन तुलनाओं का उपयोग सैकड़ों विभिन्न विशेषताओं के बीच यह निर्धारित करने के लिए करेगा कि क्या कोई विसंगतियां हैं। उदाहरण के लिए, बेन को स्पेन में होना चाहिए और पांच मिनट बाद जर्मनी में एक और खरीदारी करनी चाहिए, तो मशीन-लर्निंग एल्गोरिदम इसे धोखाधड़ी के संभावित मामले के रूप में चिह्नित करेगा।

फिर भी इन गणनाओं की संपूर्ण प्रभावकारिता वास्तविक समय डेटा प्रदान करने वाले ऑनलाइन फीचर स्टोर पर निर्भर है। किसी भी धोखाधड़ी गतिविधि को बंद करने के लिए लेनदेन को स्वीकृत या अस्वीकार करने का निर्णय सटीक और तात्कालिक होना चाहिए।

ऑनलाइन फीचर स्टोर का लाभ उठाने से विभिन्न भुगतान तंत्रों में धोखाधड़ी को रोकने में मदद मिल सकती है, जिसमें शामिल हैं:

- क्रेडिट और डेबिट कार्ड से भुगतान

- व्यक्ति-से-व्यक्ति स्थानांतरण

- बैंक खाता क्रेडिट और डेबिट

- मोबाइल वॉलेट और ई-भुगतान

अपने ग्राहक को जानें

बैंकों को पिछले कुछ समय से अपने ग्राहक को जानिए (केवाईसी) नियमों का पालन करना पड़ा है और ये अभी भी वित्तीय धोखाधड़ी से निपटने का एक पसंदीदा तरीका है। लेकिन चूंकि उनमें से कई अभी भी ज्ञान-आधारित प्रमाणीकरण (केबीए) पर निर्भर हैं, इसलिए उनके द्वारा उपयोग किया जाने वाला डेटा स्थिर है और विश्वसनीय या सुरक्षित होने के लिए पर्याप्त रूप से अपडेट नहीं किया जाता है। इक्विफैक्स और कैपिटल वन के हालिया डेटा उल्लंघनों से पता चला है कि पहचान डेटा चोरी हो सकता है और धोखाधड़ी और खाता अधिग्रहण के लिए उपयोग किया जा सकता है।

बैंकों को फुर्तीला होना चाहिए और तेजी से निर्णय लेने की गति होनी चाहिए जो धोखाधड़ी की गतिविधि को तेजी से दूर कर सके। नाम, पते और सामाजिक सुरक्षा जैसे केबीए मानदंडों के आधार पर ये निर्णय लेने से अपराधियों को बैंक डेटा सुरक्षा प्रणालियों से बाहर निकलने के लिए पर्याप्त जगह मिलती है।

साइबर सुरक्षा का अधिक शक्तिशाली रूप बनाने, डेटा सुरक्षा प्रणालियों को मजबूत करने और डेटा उल्लंघनों के जोखिम को कम करने के लिए अधिक परिष्कृत तकनीक की आवश्यकता है - यही कारण है कि कई बैंक गतिशील डिजिटल पहचान की ओर रुख कर रहे हैं। इन अधिक आधुनिक दृष्टिकोणों के माध्यम से, प्रत्येक उपयोगकर्ता के लिए एक डिजिटल पहचान बनाने के लिए दस्तावेज़ सत्यापन और बायोमेट्रिक रिकॉर्ड को जटिल व्यवहार पैटर्न के साथ जोड़ा जा सकता है।

यह खातों पर एक मजबूत ताला लगाता है, जिससे अपराधियों के लिए नकली या डिजिटल पहचान की नकल करना बहुत कठिन हो जाता है। लेकिन एक बार फिर, गति महत्वपूर्ण कारक है। डिजिटल पहचान जटिल हैं और कई अलग-अलग स्रोतों और डेटा प्रकारों से बनी हैं। कठिनाई यह है कि उपयोगकर्ता अनुभव को बाधित किए बिना बैंकों को अपराधियों से एक कदम आगे रहने के लिए सब कुछ जल्दी से अपडेट करने में सक्षम हो रहा है।

यह इस तथ्य को देखते हुए और भी चुनौतीपूर्ण है कि आपराधिक अंडरवर्ल्ड बैंकों के साथ मिलकर विकसित हो रहा है, सिंथेटिक डिजिटल पहचान बनाकर धोखाधड़ी करने के सुरक्षित तरीकों की खोज कर रहा है - एक ऐसी प्रक्रिया जिसमें वास्तविक और नकली ग्राहक जानकारी को एक नई पहचान में शामिल करना शामिल है। यह हो सकता है, उदाहरण के लिए, एक सामाजिक सुरक्षा नंबर की चोरी करना और उसका उपयोग नकली जन्मतिथि या घर का पता बनाने के लिए करना। वित्तीय दुनिया सिंथेटिक धोखाधड़ी के खतरे से पूरी तरह अवगत है, इससे अकेले 2020 में यू.एस. बैंकों की लागत $20 बिलियन (एबीए बैंकिंग जर्नल, 2021) थी।

धोखेबाज जानते हैं कि सभी भुगतानों का भुगतान समय पर किया जाता है और साथ ही जोखिम कारकों को प्रदर्शित करने से बचने के लिए क्रेडिट इतिहास का निर्माण करके किसी का पता नहीं लगाया जा सकता है। इससे बैंकों के लिए सिंथेटिक धोखाधड़ी का पता लगाना लगभग असंभव हो जाता है। इस प्रकार की पहचान धोखाधड़ी के खिलाफ सबसे अच्छा बचाव उस समय इसका पता लगाना है जब कोई खाता बनाया जाता है या प्रारंभिक लेनदेन / भुगतान प्रक्रिया के दौरान।

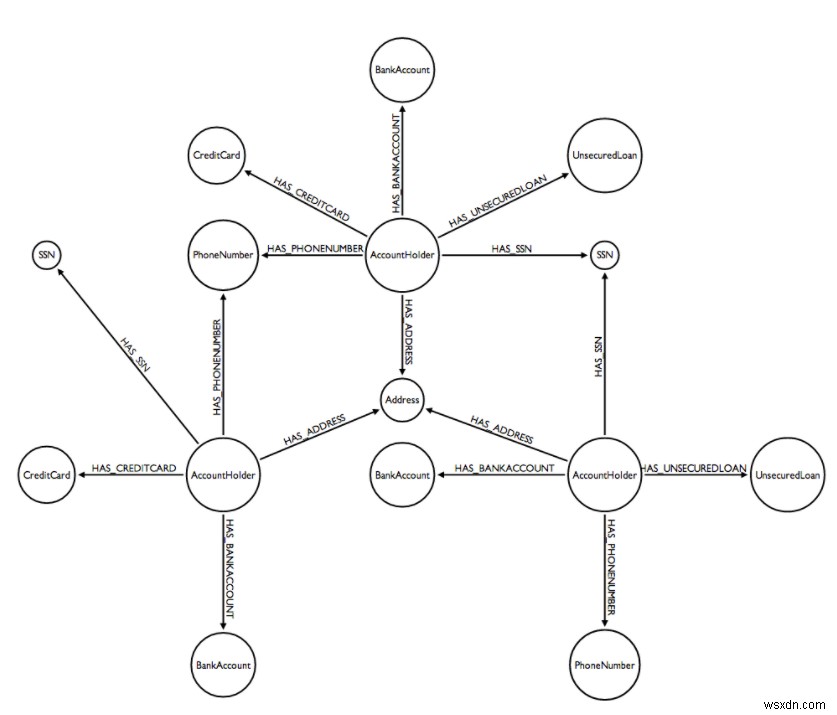

यह महत्वपूर्ण है क्योंकि इन अपराधियों को पर्याप्त समय दिया जाना चाहिए, वे अतिरिक्त डिजिटल पहचान बनाने के लिए नकली जानकारी को बदलकर धोखाधड़ी चक्र के अगले चरण पर आगे बढ़ेंगे। दूसरे शब्दों में, वे नकली पहचान का एक नेटवर्क तैयार करेंगे और बनाएंगे जो अंततः एक या एक से अधिक जानकारी जैसे बैंक खाते, फोन नंबर, सामाजिक सुरक्षा नंबर, और अधिक के साथ जुड़ा और साझा किया जाएगा।

यह बैंकों को उपयोगकर्ता की व्यक्तिगत जानकारी के बीच इन कनेक्शनों की पहचान करके धोखाधड़ी गतिविधि का पता लगाने का अवसर प्रदान करता है।

समाधान एक ग्राफ डेटाबेस का उपयोग करना है जो डेटा बिंदुओं और किनारों की एक श्रृंखला के रूप में डेटा का प्रतिनिधित्व करता है और संग्रहीत करता है जो डेटा बिंदुओं के बीच संबंधों को मॉडल करता है। धोखाधड़ी और डेटा सुरक्षा विश्लेषक तब ग्राहकों के ग्राफ (डिजिटल पहचान) और/या लेनदेन विशेषताओं को वास्तविक समय में ट्रेस करके संदिग्ध कनेक्शन या पैटर्न का पता लगा सकते हैं।

इन अपराधियों से आगे रहने के लिए, बैंकों को कम विलंबता इन-मेमोरी मल्टी-मॉडल डेटाबेस का लाभ उठाना चाहिए जो डिजिटल पहचान को अद्यतन रखने और वास्तविक समय में सिंथेटिक धोखाधड़ी का पता लगाने के लिए पहचान ग्राफ बनाने के लिए आवश्यक उच्च थ्रूपुट प्रदान कर सकते हैं।

यह रीयल-टाइम डेटाबेस पारंपरिक रिलेशनल डेटाबेस की तुलना में तेज़ और अधिक लचीला है और बैंकों को ग्राहकों को सही ढंग से पहचानने और किसी भी संदिग्ध लेनदेन को चिह्नित करने का सबसे अच्छा मौका देगा।

धन शोधन निवारण (एएमएल)

गंदे धन को साफ करने की जरूरत है और बैंक जालसाजों द्वारा अवैध रूप से धन जमा करने के लिए पसंदीदा चैनलों में से हैं। हकीकत यह है कि मनी लॉन्ड्रिंग जितनी व्यापक है उतनी ही समस्याग्रस्त भी है। हालांकि इस प्लेग का मुकाबला करना एक शीर्ष स्तरीय चुनौती बनी हुई है, फिर भी अपराधी व्यवस्था को बाधित करने के तरीके खोज रहे हैं।

अनुमानित रूप से हर साल वैश्विक स्तर पर $ 2 ट्रिलियन की लॉन्ड्रिंग की जाती है (डेलोइट, 2020) और पूरे उद्योग में 50% मनी लॉन्ड्रिंग का पता नहीं चलता है (रेनोलॉन, 2022)। सरकारें अधिक सख्त एएमएल नियमों की शुरूआत के माध्यम से अधिक सतर्क और लेनदेन को मान्य करने के लिए बैंकों पर दबाव बढ़ा रही हैं।

एएमएल से संबंधित जुर्माना हाल के वर्षों में अधिक हो रहा है, 2020 के अंत तक दुनिया भर में कुल राशि बढ़कर 10.4 बिलियन डॉलर हो गई है (अनुपालन सप्ताह, 2020), वित्तीय संस्थानों की मनी लॉन्ड्रिंग कानूनों का पालन करने में विफलता को उजागर करता है। लेकिन 62% अनुपालन अधिकारियों का कहना है कि आपराधिक गतिविधि को पहचानना कठिन होता जा रहा है (रेनोलॉन, 2022), बैंकों को मनी लॉन्ड्रिंग पर रोक लगाने और अपनी साइबर सुरक्षा को मजबूत करने के लिए नए और नए तरीके खोजने की जरूरत है।

कई बैंक लेन-देन निगरानी प्रणाली को बढ़ाने और मनी लॉन्ड्रिंग करने वालों को बाहर निकालने के लिए एआई और डिजिटल पहचान तकनीकों का लाभ उठा रहे हैं। नेटवर्क एनालिटिक्स, उदाहरण के लिए, उन संस्थाओं के बीच छिपे हुए लिंक की पहचान करने में मदद कर सकता है जिनके पारंपरिक तरीकों से छूटने की अधिक संभावना है।

फिर भी किसी भी एएमएल अनुपालन कार्यक्रम की मुख्य कड़ी एक निगरानी प्रणाली है जो वास्तविक समय में कई चरों में लेनदेन स्कोरिंग प्रदान कर सकती है। जिस डेटा का विश्लेषण करने की आवश्यकता है, वह बहुत बड़ा है, और जिस गति से सब कुछ संसाधित किया जा सकता है, यह निर्धारित करता है कि बैंक कितनी सफलतापूर्वक संदिग्ध लेनदेन की पहचान कर सकते हैं।

धोखाधड़ी पर लगाम लगाने के लिए बैंकों को रीयल-टाइम डेटाबेस की आवश्यकता है

हम एक तेज़-तर्रार वातावरण में रहते हैं जहाँ अपराधी विकसित हो गए हैं और उन्होंने चोरी करने के लिए और धोखाधड़ी करने के लिए नकली पहचान बनाने के आसान तरीके खोजे हैं। बैंकों को डिजिटल युग के अनुकूल होने और कठोर और धीमी विरासत वाली आरडीबीएमएस प्रणालियों से दूर जाने की जरूरत है जो आधुनिक एआई/एमएल-आधारित धोखाधड़ी का पता लगाने और गतिशील डिजिटल पहचान का समर्थन नहीं कर सकती हैं।

नतीजतन, कई बैंक धोखाधड़ी से निपटने में अधिक चुस्त, उत्तरदायी और कुशल बनने के लिए रीयल-टाइम डेटाबेस की ओर रुख कर रहे हैं। मूल मॉड्यूल के साथ Redis Enterprise, RedisJSON, RediSearch, RedisGraph, RedisTimeSeries, और RedisBloom को कई वित्तीय सेवा फर्मों द्वारा कई डेटा मॉडल को कुशलतापूर्वक संसाधित करने और संदिग्ध पैटर्न की पहचान करने की क्षमता के कारण लाभ उठाया गया है।

यह लेनदेन में पैटर्न का त्वरित विश्लेषण करने और डिजिटल पहचान के लिए नए उपकरणों के साथ केवाईसी कार्यक्रमों को बढ़ाने के लिए आवश्यक रीयल-टाइम एक्सेस के साथ धोखाधड़ी का पता लगाने वाले प्लेटफॉर्म प्रदान करके बैंकों को सशक्त बनाता है। Redis Enterprise वित्तीय सेवा कंपनियों को उप-मिलीसेकंड प्रदर्शन, वैश्विक मापनीयता, 99.999% अपटाइम, मल्टीक्लाउड समर्थन, और बहुत कुछ के साथ एक मिशन-महत्वपूर्ण, इन-मेमोरी डेटाबेस प्रदान करता है।

Redis Enterprise कैसे रीयल-टाइम धोखाधड़ी का पता लगाने की शक्ति देता है, इस बारे में अधिक जानकारी प्राप्त करने के लिए, इस श्वेतपत्र को पढ़ें।